Сьогодні нас буде цікавити заяву на надання податкового відрахування. Що воно собою являє? Коли може бути подана? Що для цього знадобиться громадянину? Знати, як відповісти на ці питання, має кожен сумлінний платник податків. Відповідна особа зможе без істотних проблем впоратися з оформленням податкового вирахування типу незалежно від життєвих обставин.

Типи повернень

Для початку трохи теорії щодо податкових вирахувань. Громадяни повинні самостійно розбиратися у формах державної підтримки і в тому, як ними скористатися.

Відрахування податкового типу бувають різними. На даний момент розрізняють:

- стандартні (за дітей, на платника податків);

- соціальні (за лікування, навчання, медичні препарати);

- майнові (основні та іпотечні);

- професійні.

На останніх загострювати увагу не будемо. Їх можуть отримати ІП, популярністю вони не дуже користуються.

Умови для виникнення прав

Заява на надання податкового відрахування в Росії можна подати не завжди – для цього мають бути підстави. Крім того, громадянин повинен упевнитися в тому, що він відповідає встановленим державою вимогам.

На даний момент вони наступні:

- наявність у людини офіційного працевлаштування;

- сплата прибуткового податку в розмірі 13 відсотків від заробітку;

- вчинення витрат від свого імені і за власні кошти;

- наявність у громадянина особливого статусу або дітей (для стандартних повернень);

- оформлення майна на своє ім’я або отримання послуг на дітей/подружжя/себе;

- наявність громадянства РФ у заявника.

Відповідно, заява фізичної особи про надання податкового відрахування не може бути подано безробітними, пенсіонерами та іноземцями. Правда, перші дві категорії населення можуть скористатися перенесенням ПДФО за останні кілька років. А саме – за попередні тридцять шість місяців. При запиті вирахування враховуються раніше сплачені прибуткові податки.

Форма подання клопотання

Тепер більш докладно розглянемо заяву на надання податкового відрахування. Це документ встановленого зразка, який вказує на бажання людини реалізувати свої права на повернення ПДФО. Це основна складова запиту вирахування. Її відсутність – привід для того, щоб прохання громадянина не розглядали взагалі.

Клопотання може бути надано в електронній або паперовій формі. Його можна роздрукувати на принтері або написати вручну. Все залежить від особистих переваг громадянина-заявника.

Рекомендується користуватися готовими роздрукованими на ПК шаблонами клопотання. В них людина повинна буде внести особисті дані, а також розписатися.

Повністю роздруковані на ПК документи, як і електронний вигляд клопотання, не вітаються. Використовуючи ці форми надання, громадянин ризикує. Довести справжність їх при необхідності важко.

Зміст документа

З формою заяви на надання податкового відрахування розібралися. Відповідне прохання повинно бути представлено тільки на матеріальному носії. Усна форма цього не має ніякої юридичної сили.

Що пишуть у клопотанні? Зазвичай у ньому вказують:

- особисті дані платника податків;

- інформацію про місце подачі заяви (ФНП або роботодавця);

- прохання про надання вирахування;

- суму коштів, що повертаються (бажано);

- причину звернення за реалізацією прав;

- перелік документів, що додається до клопотання;

- дату звернення до уповноваженого органу;

- підпис та ініціали заявника.

Нічого важкого або незрозумілого в цьому немає. Заповнити заяву на надання податкового відрахування простіше, ніж здається. Ніякої специфічної інформації в ньому не потрібно вказувати.

Важливо: при запиті відшкодування прибуткового податку через ФНС потрібно прописати ще і номер рахунку одержувача коштів.

Структура

Наступний момент необхідно врахувати тим, хто вирішив самостійно скласти заяву на надання податкового відрахування. Справа все в тому, що відповідний документ повинен мати певну структуру.

А саме:

- “шапку”;

- найменування з уточненням;

- основну частину;

- перелік доданих до подання документів;

- висновок.

Можна помітити, що ніяких особливих елементів у документі немає. Заява на надання податкового відрахування оформляється так само, як і будь-яке інше клопотання. Різниця буде полягати лише в утриманні.

Правила внесення інформації

На що ще варто звернути увагу кожному працюючому громадянину? Справа все в тому, що чимало питань викликає безпосереднє заповнення заяви про надання стандартних податкових вирахувань (і інших повернень ПДФО).

Ці прості поради допоможуть уникнути зайвих проблем під час внесення даних до бланку встановленого зразка:

Мабуть, це все. Нічого незрозумілого чи важкого в заповненні прохання на вирахування немає. Набагато складніше звернутися до уповноваженого органу, зібравши перед цим всі необхідні для повернення ПДФО довідки.

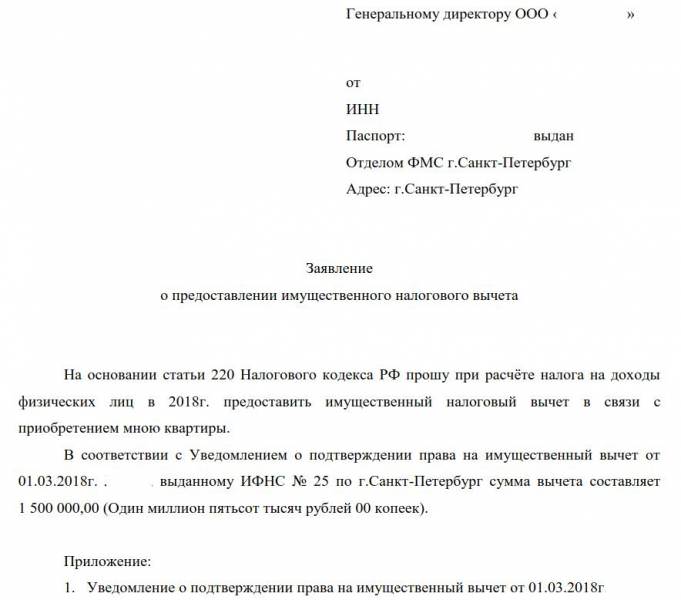

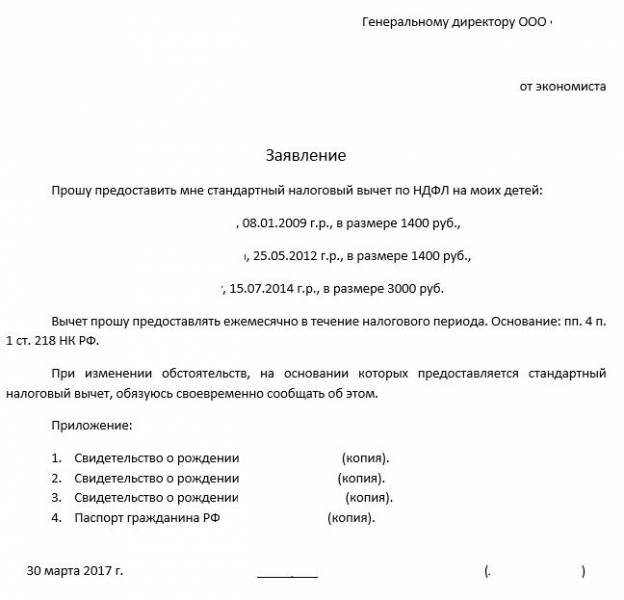

Як виглядає

Нижче представлено зразок заяви про надання податкового відрахування. Це один із шаблонів, на який можна спиратися при складанні прохання для своєї ситуації.

Тепер зрозуміло, як видається відповідний документ. Але де взяти бланк встановленої форми при необхідності?

Де отримати форму клопотання

Однозначної відповіді на подібного роду питання немає і бути не може. Справа все в тому, що бланки клопотань на вирахування вдасться запросити у багатьох державних службах. Завантажити відповідний шаблон теж вийде за допомогою різних веб-ресурсів.

Наприклад, можна запросити бланк заяви на надання податкового відрахування через:

- багатофункціональний центр;

- податкові органи;

- служби “одного вікна”.

Також їх видають приватні компанії-посередники. За готельну плату вони не тільки надають бланки заяв, але і допомагають звертатися до уповноважених органів за відповідними послугами.

Як вже було сказано, скачати згаданий документ теж можна. Наприклад, через:

- сервіс “Держпослуги”;

- офіційний сайт Податкової Служби РФ;

- сторонні веб-сайти.

Останній прийом не рекомендується застосовувати на практиці. Заява роботодавця про надання податкового відрахування або податковим службам з недостовірних веб-сайтів краще не завантажувати. Його можуть просто не прийняти.

Що потрібно для подання клопотання – обов’язкові складові

Багато хто цікавиться, що потрібно для оформлення податкового вирахування. Без певної підготовки реалізувати запропоновані повноваження не представляється можливим.

Список документів на податковий вирахування змінюється в залежності від ситуації. В обов’язковому порядку необхідно підготувати:

- заповнену форму клопотання;

- посвідчення особи заявника;

- довідки про доходи;

- податкову декларацію встановленого зразка;

- військовий квиток (для військовозобов’язаних);

- реквізити рахунку, на який переказувати гроші в якості повернення ПДФО.

Далі пакет документів буде змінюватися в залежності від обставин. Як показує практика, при належній підготовці домогтися бажаного буде не дуже важко. Правда, часу доведеться витратити чимало!

Інші довідки для вирахувань

Заява на надання соціального податкового вирахування або повернення ПДФО іншого виду, передбачає підготовку відповідних документів для уповноважених органів. Їх відсутність – підстава для відмови в обслуговуванні.

Якщо людина хоче отримати відшкодування ПДФО за житло або навчання/лікування, додатково йому потрібні такі довідки:

- правовстановлюючі документи на житло;

- виписки ЕГРН;

- розписки про передачу грошей за нерухомість;

- рецепти від лікарів + чеки про витрати;

- ліцензії медичних чи освітніх установ;

- договір на надання послуг на ім’я заявника;

- довідки, що підтверджують родинні стосунки з пацієнтом/студентом;

- акредитація спеціальності, на якій навчається студент;

- ДКП або іпотечна угода.

Як правило, всі перераховані документи надаються в уповноважені органи в оригіналах. Їх копії не наділені юридичною силою.

Довідки при відрахуванні за дітей

Потрібно подати заяву на надання податкового вирахування на дітей? Зробити це можна через роботодавця. Тоді громадянину доведеться підготувати:

- паспорт;

- прохання встановленого зразка;

- свідоцтва про народження або усиновлення дітей;

- довідки про інвалідність неповнолітніх (за наявності);

- відмова другого чоловіка-представника дитини від вирахування;

- довідки, що підтверджують пенсійний вік чи статус ветерана/героя країни;

- свідоцтво про шлюб.

Цього буде достатньо. Інші вирахування (за житло, навчання і медицину) теж можна отримати через роботодавця. За таких обставин не загрожує значна паперова тяганина.

Важливо: вимагати вирахування за дитину може тільки співробітник, середньорічний заробіток якого складає до трьохсот п’ятдесяти тисяч рублів.

Час на звернення

Варто також звернути увагу на те, що оформити податковий вирахування в Росії можна протягом певного часу. У відповідного права є давність звернень.

На сьогоднішній день на реалізацію завдання відводиться всього три роки. Протягом цього часу можна вимагати відшкодування прибуткового податку за ті чи інші витрати. На стандартні відрахування на дітей це правило не поширюється. Його можна вимагати протягом усього періоду неповноліття дитини.

Висновок

Тепер ясно, що являє собою заяву на надання податкового відрахування. І з якими труднощами можуть зіткнутися громадяни при його оформленні – теж.

На розгляд клопотання ФНС зазвичай йде до двох місяців. Стільки ж витрачається на переклад грошей одержувачу. Через роботодавця питання про надання повернення ПДФО вирішується місяць.